|

メールde給与で年末調整を行います。

年調処理方法(超過額または不足額の清算)が設定できるようですが、処理方法別にどのような手順で処理すれば良いのでしょうか?

|

| |

|

|

|

|

国税庁では「年末調整手続の電子化」に向けた取組を実施しており、「控除申告書作成アプリ(年調ソフト)」を無償提供しています。メールde給与でも「年調ソフト」データの取込が可能ですが、ここでは従来の書面による提出の手順をご説明いたします。

>>>「年末調整アプリ」データの取込についてはこちら

先ずは社員に「保険料控除申告書」「基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書」「扶養控除等(異動)申告書」を配布してそれぞれ記載したものを回収します。

*[年末調整>保険料・基配所・扶養控除申告書]より配偶者や扶養情報が記載された

申告書を印刷できます。

住宅借入金等特別控除を受ける社員がいる場合は本人から「住宅借入金等特別控除申告書」を、転職者がいる場合は前職の「源泉徴収票」を回収してください。

参考資料:国税庁「年末調整がよくわかるページ」「令和5年分 年末調整のしかた」

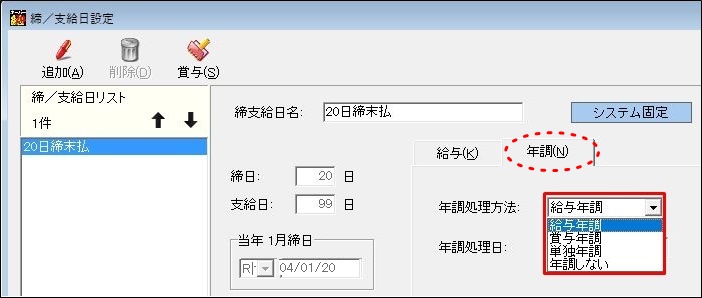

次に年末調整を行うタイミングを[初期設定>締/支給日設定]で定義します。

|

| 給与年調 |

最終賞与の後に12月給与を支給し、「年末調整の結果、算出された過不足税額」を12月給与の所得税に反映して、年調結果を還付(徴収)する場合に選択してください。 |

| 賞与年調 |

12月給与の後に最終賞与を支給し、「年末調整の結果、算出された過不足税額」を最終賞与の所得税に反映して、年調結果を還付(徴収)する場合に選択してください。 |

| 単独年調 |

給与・賞与とは別に年調結果を還付(徴収)する場合に選択してください。

または、メールde給与で(給与計算を行わずに)年末調整だけを行う場合に選択してください。 |

|

■年末調整の処理手順を「年調処理方法」ごとにご案内します。 |

| |

1.給与年調の場合 | 2.賞与年調の場合 | 3.単独年調の場合 |

4.年調のみ行う場合 |

| |

| 1.給与年調の場合 |

| ① |

[給与処理>処理設定]で12月の給与処理を開始します。 |

| ② |

[給与処理>明細入力(個人別/一覧表)]で12月の勤怠等を入力します。 |

| ③ |

年齢判定が正しく行われているかを確認します。[年末調整>配偶者扶養情報チェック]を実行します。

設定に問題が無ければ、「該当者が見つかりません」のメッセージが出ます。「OK」して④に進んでください。

設定に誤りがあると判定された場合は対象者をリスト表示します。社員から回収した「扶養控除等(異動)申告書」を確認し、判定が正しければ「更新」をクリックしてください。

|

| ④ |

「保険料控除申告書」「基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書」「扶養控除等(異動)申告書」「住宅借入金等特別控除申告書」「前職の源泉徴収票」を入力します。

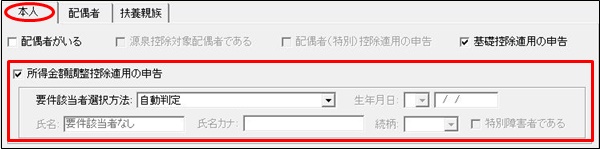

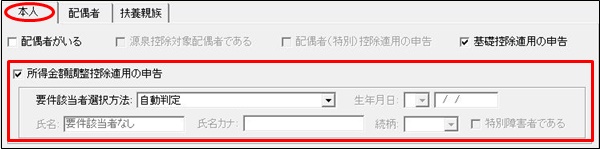

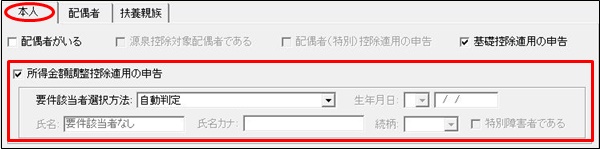

所得金額調整控除申告がある場合は、[初期設定>本人・配偶者・扶養情報設定]から本人タブを開き

「所得金額調整控除申告書」から入力します。

調整控除対象者の場合は「□所得金額調整控除適用の申告」にチェックを入れ、要件該当者の選択方法を

選びます。 →自動判定で要件該当者がいない場合は「要件該当者なし」と表示されます。 |

|

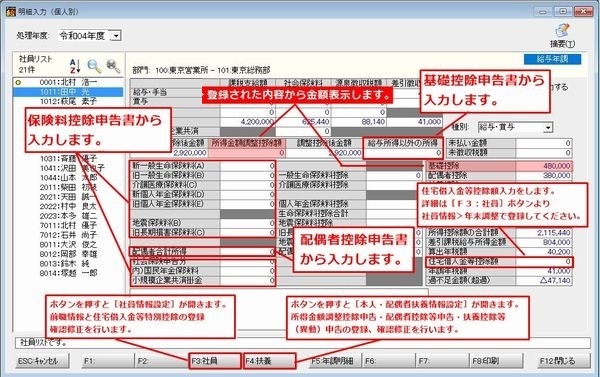

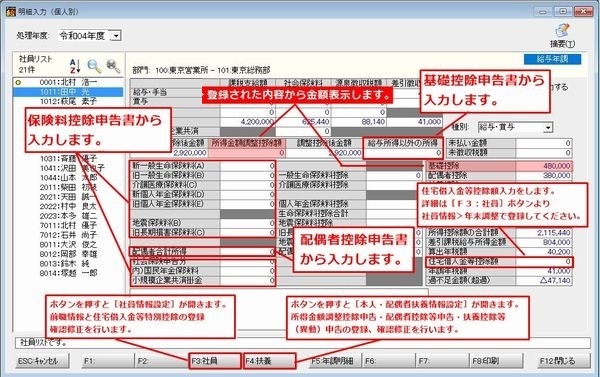

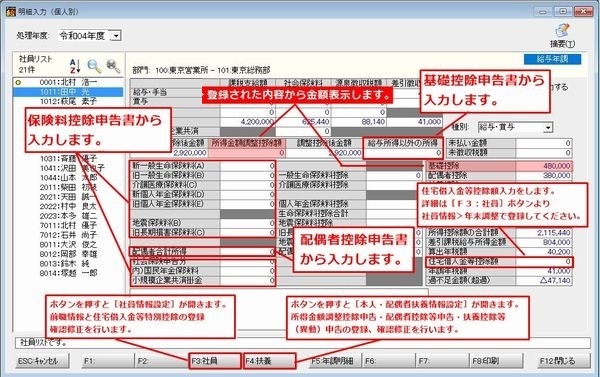

[年末調整>明細入力(個人別/一覧表)]を開き、「保険料控除申告書」「基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書」「扶養控除等(異動)申告書」「住宅借入金等特別控除申告書」「前職の源泉徴収票」を見ながら入力します。

画面は令和4年版です。 |

|

|

| ⑤ |

給与明細書、源泉徴収票、年末調整明細書など必要な帳票を印刷して、給与の支給を行います。 *明細項目の設定により「源泉所得税」表示が変わります。詳しくはこちらへ>>> |

| ⑥ |

[給与処理>処理設定]で12月の給与を確定させます。 |

|

|

| |

| 2.賞与年調の場合 |

| ① |

[給与処理>処理設定]で12月の給与処理を確定させます。 |

| ② |

[賞与処理>処理設定]で冬の賞与処理を開始します。 |

| ③ |

[賞与処理>明細入力(個人別/一覧表)]で査定月数や支給金額等を入力します。 |

| ④ |

年齢判定が正しく行われているかを確認します。[年末調整>配偶者扶養情報チェック]を実行します。

設定に問題が無ければ、「該当者が見つかりません」のメッセージが出ます。「OK」して⑤に進んでください。

設定に誤りがあると判定された場合は対象者をリスト表示します。社員から回収した「扶養控除等(異動)申告書」を確認し、判定が正しければ「更新」をクリックしてください。

|

| ⑤ |

「保険料控除申告書」「基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書」「扶養控除等(異動)申告書」「住宅借入金等特別控除申告書」「前職の源泉徴収票」を入力します。

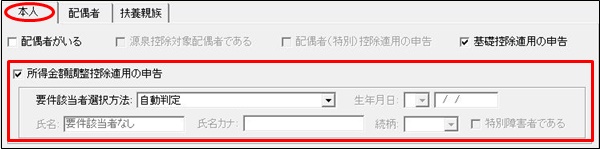

所得金額調整控除申告がある場合は、[初期設定>本人・配偶者・扶養情報設定]本人タブを開き

「所得金額調整控除適用の申告」へ入力します。

調整控除対象者の場合は「□所得金額調整控除適用の申告」にチェックを入れ、要件該当者の選択方法を

選びます。 →自動判定で要件該当者がいない場合は「要件該当者なし」と表示されます。

|

|

| |

|

| |

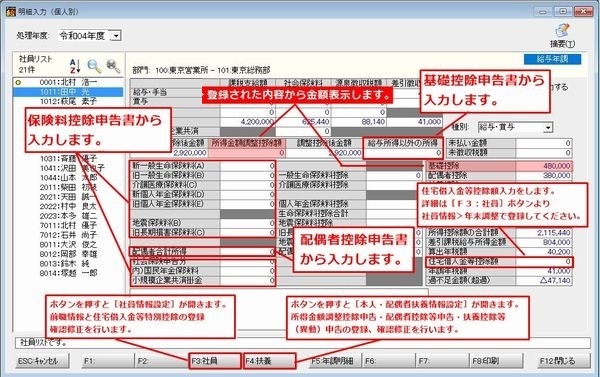

[年末調整>明細入力(個人別/一覧表)]を開き、「保険料控除申告書」「基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書」「扶養控除等(異動)申告書」「住宅借入金等特別控除申告書」「前職の源泉徴収票」を見ながら入力します。

画面は令和4年版です。 |

|

| ⑥ |

賞与明細書、源泉徴収票、年末調整明細書など必要な帳票を印刷して、賞与を支給します。 *明細項目の設定により「源泉所得税」表示が変わります。詳しくはこちらへ>>> |

| ⑦ |

[賞与処理>処理設定]で最終の賞与処理を確定させます。 |

|

|

| |

| 3.単独年調の場合 |

| ① |

[給与処理・賞与処理>処理設定]で12月の給与と冬の賞与処理を確定させます。 |

| ② |

年齢判定が正しく行われているかを確認します。[年末調整>配偶者扶養情報チェック]を実行します。

設定に問題が無ければ、「該当者が見つかりません」のメッセージが出ます。「OK」して③に進んでください。

設定に誤りがあると判定された場合は対象者をリスト表示します。社員から回収した「扶養控除等(異動)申告書」を確認し、判定が正しければ「更新」をクリックしてください。

|

| ③ |

「保険料控除申告書」「基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書」「扶養控除等(異動)申告書」「住宅借入金等特別控除申告書」「前職の源泉徴収票」を入力します。

所得金額調整控除申告がある場合は、[年末調整>本人・配偶者・扶養情報設定]本人タブを開き

「所得金額調整控除申告書」から入力します。

調整控除対象者の場合は「□所得金額調整控除適用の申告」にチェックを入れ、要件該当者の選択方法を

選びます。 →自動判定で要件該当者がいない場合は「要件該当者なし」と表示されます。 |

|

| [年末調整>明細入力(個人別/一覧表)]を開き、「保険料控除申告書」「基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書」「扶養控除等(異動)申告書」「住宅借入金等特別控除申告書」「前職の源泉徴収票」を見ながら入力します。

|

画面は令和4年版です。 |

|

| ④ |

源泉徴収票、年末調整明細書など必要な帳票を印刷します。 |

| ⑤ |

現金清算や1月以降繰越など所定の方法で、過不足額の清算(支給、徴収)を行ってください。 |

|

|

| |

| 4.年調のみ行う場合 |

| ① |

源泉徴収簿など1月~12月の給与と賞与の支給額が記載された用紙を回収します。 |

| ② |

年齢判定が正しく行われているかを確認します。[年末調整>配偶者扶養情報チェック]を実行します。

設定に問題が無ければ、「該当者が見つかりません」のメッセージが出ます。「OK」して③に進んでください。

設定に誤りがあると判定された場合は対象者をリスト表示します。社員から回収した「扶養控除等(異動)申告書」を確認し、判定が正しければ「更新」をクリックしてください。

|

| ③ |

1月~12月の給与と賞与の課税支給金額、社会保険料等を入力します

[年末調整>明細入力(個人別/一覧表)]を開き、「F5:年調明細」をクリックすると、「年調明細入力」画面が開きます。課税支給額・社会保険料・扶養人数を入力して下さい。

*源泉徴収税額は自動計算されますが、お手元の資料と合わなければ訂正してください。

|

| ④ |

「保険料控除申告書」「基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書」「扶養控除等(異動)申告書」「住宅借入金等特別控除申告書」「前職の源泉徴収票」を入力します。

所得金額調整控除申告がある場合は、[年末調整>本人・配偶者・扶養情報設定]本人タブを開き

「所得金額調整控除申告書」から入力します。

調整控除対象者の場合は「□所得金額調整控除適用の申告」にチェックを入れ、要件該当者の選択方法を

選びます。 →自動判定で要件該当者がいない場合は「要件該当者なし」と表示されます。 |

|

| [年末調整>明細入力(個人別/一覧表)]を開き、「保険料控除申告書」「基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書」「扶養控除等(異動)申告書」「住宅借入金等特別控除申告書」「前職の源泉徴収票」を見ながら入力します。

|

画面は令和4年版です。 |

|

| ⑤ |

源泉徴収票、年末調整明細書など必要な帳票を印刷します。 |

| ⑥ |

所定の方法で、過不足額の清算(支給、徴収)を行ってください。 |

|

|

| |

<参考>国税庁:年末調整関連ホームページ *ロゴをクリックしてください。 |

| |

|

年末調整の手順等を解説した動画やパンフレット、年末調整時に必要な各種申告書などを掲載しています。 |

|

| |

|

年末調整に関する情報など源泉徴収義務者の方向けの最新情報を掲載しています。 |

|

| |

|

年末調整手続の電子化に向けた取組に関する最新情報などを掲載しています。 |

|